Premium-Artikel

Als Premium-Mitglied haben Sie kostenfreien Zugang zu folgenden Fachbeiträgen. Bitte ggf. neu einloggen - Ihr Zugang gilt für alle Fachportale der reimus.NET GmbH.Premiumartikel auf Controlling-Portal.de

Neulich im Golfclub: Einladung zur Manipulation im Strommarkt (Prof. Dr. Peter Hoberg)

Es war wieder soweit. Nach einer anstrengenden Woche trafen sich die erfolgreichen Unternehmer der Kleinstadt wieder im örtlichen Golfclub, weniger des Sportes wegen, sondern hauptsächlich, um unter sich zu sein. Sie saßen im gemütlichen Kaminzimmer und wurden von Ihrer Lieblingskellnerin Pauline... mehr lesenErsatzinvestitionen: Maschine ersetzen oder weiterproduzieren? (Teil 2) (Prof. Dr. Peter Hoberg)

Im ersten Teil des Beitrages zu den Ersatzinvestitionen wurde das Standardmodell dargestellt und seine Limitationen aufgezeigt (vgl. Hoberg (2024), S. 1 ff.). Ersatzinvestitionen werden dann durchgeführt, wenn dadurch die zukünftigen jährlichen Auszahlungen sinken. Die Modelle gehen von (weitgehend)... mehr lesenBreak-Even-Analyse für mehrere Produkte (Mehrproduktunternehmen) (Jörgen Erichsen)

Die klassische Break-even-Analyse kann in Mehrproduktunternehmen nicht ohne Adaptionen genutzt werden, da es je Artikel eine Vielzahl möglicher Variablen und Entwicklungen gibt bzw. geben kann. Beispielsweise können Absatzmengen, Preise und variable Kosten bei einem, mehreren oder allen Produkten... mehr lesenNeulich im Golfclub: Der kleine Unterschied (Prof. Dr. Peter Hoberg)

Es war wieder soweit. Nach einer anstrengenden Woche trafen sich die erfolgreichen Unternehmer der Kleinstadt wieder im örtlichen Golfclub, weniger des Sportes wegen, sondern hauptsächlich, um unter sich zu sein. Sie saßen im gemütlichen Kaminzimmer und wurden von Ihrer Lieblingskellnerin Pauline... mehr lesenNeulich im Golfclub: Implizite Prämissen (2) (Prof. Dr. Peter Hoberg)

Es war wieder soweit. Nach einer anstrengenden Woche trafen sich die erfolgreichen Unternehmer der Kleinstadt wieder im örtlichen Golfclub, weniger des Sportes wegen, sondern hauptsächlich, um unter sich zu sein. Sie saßen im gemütlichen Kaminzimmer und wurden von Ihrer Lieblingskellnerin Pauline... mehr lesenControllers Trickkiste: Umrechnung der statischen in die dynamische Amortisation (Prof. Dr. Peter Hoberg)

Viele Controller sehen mit Sorge, dass in einigen Wirtschaftlichkeitsrechnungen die Methode der statischen Amortisation eingesetzt wird, und das teilweise als einzige Methode. Insb. bei Investitionen für CO2–sparende Handlungsmöglichkeiten (z. B. Photovoltaik, Wärmepumpen, Speicher), wird in einigen... mehr lesenControllers Trickkiste: Kapitalrenditen bei unterjährigen Zahlungen (Prof. Dr. Peter Hoberg)

Der Controller ist bei der Entscheidung über Investitionen stark gefragt und muss eine auch methodisch saubere Analyse durchführen. Viele Unternehmen entscheiden über Handlungsmöglichkeiten (Investitionen, Projekte, Optionen usw.) mit dem Renditekriterium des RoI = Return on Investment. Die Abkürzung... mehr lesenControllers Trickkiste: Verwirrung beim RoI vermeiden (Prof. Dr. Peter Hoberg)

Der erfahrene Controller wird aufmerken, wenn er die mehrdeutige Abkürzung RoI hört. In kaum einer Präsentation zur Vorteilhaftigkeit von Handlungsmöglichkeiten (Investitionen, Optionen, Projekte usw.) fehlt der Hinweis, dass der RoI berechnet wurde. Diese Aussage ist sehr gefährlich, weil damit... mehr lesenNeulich im Golfclub: Problematisches Wachstumschancengesetz (Prof. Dr. Peter Hoberg)

Es war wieder soweit. Nach einer anstrengenden Woche trafen sich die erfolgreichen Unternehmer der Kleinstadt wieder im örtlichen Golfclub, weniger des Sportes wegen, sondern hauptsächlich, um unter sich zu sein. Sie saßen im gemütlichen Kaminzimmer und wurden von Ihrer Lieblingskellnerin Pauline... mehr lesenNeulich im Golfclub: Übertriebener Personalabbau durch neues Management (Prof. Dr. Peter Hoberg)

Es war wieder soweit. Nach einer anstrengenden Woche trafen sich die erfolgreichen Unternehmer der Kleinstadt wieder im örtlichen Golfclub, weniger des Sportes wegen, sondern hauptsächlich, um unter sich zu sein. Sie saßen im gemütlichen Kaminzimmer und wurden von Ihrer Lieblingskellnerin Pauline... mehr lesenPraxisfall Kalkulation in einem Malerbetrieb – Mit Excel-Arbeitshilfe (Jörgen Erichsen)

Ein Malerbetrieb mit fünf Beschäftigten steht immer wieder vor der Frage, wie er seine Arbeitsleistungen abrechnen soll oder kann: per Stundensatz, per Quadratmetern oder einer Mischung. Die Kunden bevorzugen häufig Quadratmeter, da es so einen Festpreis gibt, der Malermeister hätte lieber eine... mehr lesenBAP Bericht aus der Praxis: Desaster im technischen Einkauf (Prof. Dr. Peter Hoberg)

Viele BWL-Bücher sind blutleer, weil sie zwar Beispiele enthalten, diese aber sehr konstruiert sind. Deswegen wird in dieser BAP-Reihe (Bericht aus der Praxis) der Ansatz gewählt, tatsächliche Gegebenheiten aus der Praxis darzustellen, zu analysieren und Verbesserungen vorzuschlagen. Die Geschehnisse... mehr lesenStatische Investitionsrechnung: Mögliche Verbesserungen (Prof. Dr. Peter Hoberg)

Die statische Investitionsrechnung wird noch in vielen Unternehmen eingesetzt. Daher sind die üblichen Verfahren in vorhergehenden Beiträgen dargestellt und kritisiert worden: - Grundlagen der statischen Investitionsrechnung, - Kostenvergleichsrechnung, - Gewinnvergleichsrechnung,... mehr lesenBerichtswesen im Online-Handel (Kristoffer Ditz)

Das Berichtswesen bzw. Reporting ist nicht nur im E-Commerce, sondern im gesamten Unternehmen ein wichtiger Faktor. Ein gutes Berichtswesen löst Maßnahmen aus. In der Regel wird der Report vom Controlling erstellt. Das Controlling kann dabei sowohl zentral als auch dezentral durchgeführt werden.... mehr lesenBounce Rate im E-Commerce (Kristoffer Ditz)

Die Bounce Rate, kurz BR, bezeichnet die Absprungrate und ist von der Ausstiegsrate einer Seite zu unterscheiden. Bounce (engl. = abprallen) bedeutet, dass ein Kunde oder Besucher etwa bei Google einen Suchbegriff eingibt und den Treffer einer Website anklickt. Schon in der ersten Sekunde stellt der... mehr lesenBeiträge 1 - 15 von 574

|

|  |

1

2

3

4

5

|

|

1

2

3

4

5

|

|

|

| Alle

| Alle

Premiumartikel auf E-Commerce1x1.de

Stressmanagement für Führungskräfte (Kristoffer Ditz)

Mit dem Home-Office und der Digitalisierung wurden nicht nur Entlastungen für die Mitarbeiter geschaffen, sondern auch eine ständigen Erreichbarkeit 24 Stunden lang an sieben Tagen in der Woche. Gerade in E-Commerce-Unternehmen, wo es auch nachts zu technischen Komplikationen kommen kann oder Kunden... mehr lesenDas Arbeitszeugnis: Regeln und Codes (Kristoffer Ditz)

Jedem Mitarbeiter steht nach § 630 BGB (Bürgerliches Gesetzbuch) ein Arbeitszeugnis zu. Einfaches und qualifiziertes Zeugnis Hierbei wird zwischen einem einfachen und einem qualifizierten Zeugnis gesprochen. Ein einfaches Zeugnis enthält neben dem Zeitraum Angaben über die Aufgaben. Bei einem... mehr lesenVier- Stufen- Methode in der Berufsausbildung (Kristoffer Ditz)

Die Vier-Stufen-Methode kommt bei der Ausbildung zum Einsatz. Hierbei bringt der Ausbilder dem Auszubildenden neue Themen nach einem entsprechenden Modell bei. Überwiegend kommt die Vier-Stufen-Methode bei psychomotorischen Tätigkeiten und seltener bei typisch kaufmännischen Tätigkeiten zum... mehr lesenArbeitsrecht (Kristoffer Ditz)

Das Arbeitsrecht wurde mit der Industrialisierung im 19. Jahrhundert mit den Arbeiter- und Fabrikausschüssen entwickelt und gliedert sich wie folgt: - Arbeitsschutzrecht - Arbeitsverfahrensrecht (Arbeitsgericht, Schlichtungsverfahren etc.) - Individualarbeitsrecht (Rechte und Pflichten, Lohn... mehr lesenE-Learning und Webinare in der Weiterbildung (Kristoffer Ditz)

E-Learning E-Learning wird immer öfter in den Unternehmen zur Weiterbildung der Mitarbeiter eingesetzt. Da E-Learning zeitunabhängig eingesetzt werden kann, lohnt sich die Investition, zumal ein Kurs auch von mehreren Mitarbeitern gleichzeitig genutzt werden kann. In der Regel wird E-Learning... mehr lesenStellenanzeige im Recruiting (Kristoffer Ditz)

Im Online-Handel haben die Betreiber den Vorteil, dass Stellenanzeigen heute direkt auf der Website oder auf Stellenanzeigen-Portalen veröffentlicht werden können. Gerade auf der eigenen Website hat es den Vorteil, dass diese im Gegensatz zu den Stellenanzeigen kostenlos ist und auf mehreren Online-Marketingkanälen... mehr lesenKennzahlen im Personalmanagement (Kristoffer Ditz)

In diesem Kapitel beschäftigen wir uns mit den typischen Kennzahlen aus dem Personalmanagement, mit denen Sie die Leistung pro Abteilung bzw. Vorgesetztem messen können. Krankheitsquote Die Krankheitsquote gibt Auskunft, wie hoch die Fehlzeit im Gegensatz zur Sollzeit ist. Hierbei ist zu... mehr lesenPersonalentwicklung (Kristoffer Ditz)

Eine Abteilung im Personalwesen ist die Personalentwicklung. Im Gegensatz zur Ausbildungsleitung geht es hier um die Weiterentwicklung der ausgelernten Mitarbeiter. Die Maßnahmen finden mit Training on the Job und Training off the Job statt. Eine der wohl größten Herausforderungen für die Personalentwickler... mehr lesenPersonalbedarfsplanung (Kristoffer Ditz)

Bei der Personalbedarfsplanung für das Folgejahr oder bei Gründung sollte folgendes berücksichtigt werden: - Ein Mitarbeiter ist meistens krank. - Ein Mitarbeiter ist im Urlaub. - Ein Mitarbeiter baut Überstunden ab. - Ein Mitarbeiter ist zu einer Fortbildung oder in der Berufsschule.... mehr lesenLösungen: Kennzahlen aus der Logistik (Kristoffer Ditz)

Lösungen: 1) Folgende Kennzahlen liegen Ihnen vor: - Umsatz: 90.000 Ø - Lagerbestand: 30.000 Berechnen Sie den LUG. - 90.000 / 30.000 = 3,0 2) Berechnen Sie mit den Werten aus Aufgabe 1 die Lagerdauer. - 360 Tage / LUG 3,0 =... mehr lesenÜbungen: Kennzahlen aus der Logistik (Kristoffer Ditz)

Aufgaben: 1) Folgende Kennzahlen liegen Ihnen vor - Umsatz: 90.000 Ø - Lagerbestand: 30.000 Berechnen Sie den LUG mehr lesenLösung: Deckungsbeitragsrechnung und operative Kennzahlen ? Teil 2 (Kristoffer Ditz)

Lösungen: Kennzahl Summe Traffic 40.000 Page Views 152.000 Visit Depth 3,8 Conversion Rate 2,91 % Bestellungen ... mehr lesenÜbung: Deckungsbeitragsrechnung und operative Kennzahlen ? Teil 2 (Kristoffer Ditz)

Aufgaben: Ihnen liegen folgende Kennzahlen eines Onlineshops aus einem Monat vor: Rohertrag = 52.000 Rohertragsmarge = 54 % Retourenquote = 43 % Storno-Quote = 2 % Verkaufsmenge = 3.320 Teile Teile pro Kunde = 2,85 Page Views = 152.000 Visit Depth = 3,8... mehr lesenÜbungsaufgaben zur IHK-Prüfung Fachwirt:in E-Commerce (Kristoffer Ditz)

In diesen Beiträgen können Sie Ihr Wissen testen. Bei der IHK-Prüfung "Fachwirt:in E-Commerce" wird es eher um das Ausarbeiten von Lösungen gehen, wobei mehrere Antworten möglich sind. - Übung: Deckungsbeitragsrechnung und operative Kennzahlen – Teil 1 - Übung: Deckungsbeitragsrechnung... mehr lesenIHK-Prüfung: Übungsaufgaben Teil 2 ? Lösungen (Kristoffer Ditz)

Zeit: 120 Minuten Insgesamt sind 90 Punkte zu erreichen. Hilfsmittel: Taschenrechner Unterlagen sind nicht erlaubt. Suchmaschinen wie Google, BING etc. sind nicht erlaubt. mehr lesenBeiträge 1 - 15 von 72

|

|  |

1

2

3

4

5

|

|

1

2

3

4

5

|

|

|

| Alle

| Alle

Premiumartikel auf Rechnungswesen-Portal.de

Wie verbucht man Geschenke über 35 Euro richtig? (Ulf Matzen)

Kleine Geschenke erhalten die Freundschaft, sagt man - oder die Kundschaft. Viele Unternehmen bedenken Geschäftspartner und Kunden daher ab und zu mit kleinen Aufmerksamkeiten. Diese müssen jedoch auch korrekt verbucht werden. Wenn bei einem Geschenk ohne besonderen Anlass an einen Geschäftspartner... mehr lesenGewinnverwendungsrechnung (Ergebnisverwendungsrechnung) - Was vom Jahresüberschuss übrig bleibt (Stefan Parsch)

Die Berechnung des Jahresüberschusses oder -fehlbetrags in der Gewinn- und Verlustrechnung (GuV) ist in der Bilanz nur ein Zwischenschritt. Denn um zu ermitteln, welcher Betrag an die Aktionäre oder Gesellschafter ausgeschüttet werden kann, müssen beispielsweise Gewinn- oder Verlustvorträge aus... mehr lesenNutzung von Firmenwagen im Angehörigenarbeitsverhältnis (Ulf Matzen)

Eine Überlassung von Firmenwagen an Angehörige wie den Ehepartner ist grundsätzlich möglich. Allerdings sind dabei einige Details zu beachten, wenn man Ärger mit dem Finanzamt vermeiden will. Viele Arbeitgeber stellen ihren Arbeitnehmern einen Firmenwagen bzw. Dienstwagen zur Verfügung.... mehr lesenBetriebliche Altersversorgung - Ergänzung zur gesetzlichen Rente (Stefan Parsch)

Das Niveau der gesetzlichen Rentenversicherung sinkt: Während 1977 die Standardrente noch etwa 60 % des durchschnittlichen Jahresarbeitsentgelts entsprach, sind es heute weniger als 50 %. Weil in den kommenden Jahren die geburtenstarken Jahrgänge aus den 1960er Jahren in Rente gehen werden, könnte... mehr lesenHäufige Fehler bei Anwendung der Kleinunternehmerregelung nach § 19 UStG (Ulf Matzen)

Die Kleinunternehmerregelung kann Unternehmern helfen, viel Zeit zu sparen. Wer sie nutzen kann, muss keine Umsatzsteuer abführen und spart sich die regelmäßige Arbeit mit den Umsatzsteuer-Voranmeldungen sowie die jährliche Umsatzsteuererklärung. Was besagt die Kleinunternehmerregelung... mehr lesenFaktorverfahren - Steuerklasse IV mit Faktor (Stefan Parsch)

Ehepaare oder Paare mit eingetragener Lebenspartnerschaft können zwischen drei Steuerklassenkombinationen wählen: III und V, VI und VI sowie VI und VI mit Faktor. Die letztgenannte Möglichkeit gibt es seit 2010, doch bisher wird sie von den Steuerzahlern selten in Anspruch genommen. Dies könnte... mehr lesenVorsteuersaldierung in der Umsatzsteuer-Jahreserklärung (Stefan Parsch)

Der Vorsteuerabzug nach § 15 UStG (Umsatzsteuergesetz) erlaubt es Unternehmern, die bei Einkäufen bezahlte Umsatzsteuer (Vorsteuer) mit der durch Verkäufe eingenommenen Umsatzsteuer zu verrechnen (Vorsteuersaldierung). Auch wenn viele Unternehmer monatlich oder vierteljährlich eine Umsatzsteuer-Voranmeldung... mehr lesenWie der Staat Gesundheitsförderung für Mitarbeiter unterstützt (Stefan Parsch)

„Mens sana in corpore sano“ ist eine lateinische Redewendung, die zu Deutsch „ein gesunder Geist in einem gesunden Körper“ lautet. Schon die alten Römer wussten also, dass es nicht nur auf einen gesunden und leistungsfähigen geistigen Zustand beim Menschen ankommt, sondern dass zudem die... mehr lesenBauleistungen nach § 13b UStG: Wann greift die Steuerschuldumkehr? (Stefan Parsch)

In der Regel hat das Unternehmen, das eine Lieferung oder Leistung ausführt, die Umsatzsteuer zu erheben und an das Finanzamt abzuführen. Sitzt das leistende Unternehmen im Ausland, tritt nach § 13b UStG (Umsatzsteuergesetz) eine Umkehr der Steuerschuldnerschaft, auch Reverse Charge genannt, ein:... mehr lesenRücklagen: Bildung sowie Abgrenzung von Rücklagen und Rückstellungen (Jörgen Erichsen)

Als Rücklagen bezeichnet man die von einem Unternehmen für bestimmte Zwecke zurückgelegten Gewinne. Rücklagen werden dem Eigenkapital zugeordnet und dienen als Reserve in erster Linie dazu, um Risiken abzusichern. Beispielsweise können in einem Geschäftsjahr erzielte Verluste durch ... mehr lesenFahrrad- Leasing - die Alternative oder Ergänzung zum Dienstwagen (Birgit Wichmann)

Bereits seit dem Jahr 2012 gibt es eine ökonomische und ökologisch sinnvolle Alternative zum Dienstwagen. Die Rede ist vom Fahrrad-Leasing. Warum also nicht den Dienstwagen gegen das Dienstfahrrad tauschen? Mehr als eine Million Menschen nutzen dieses Angebot bereits. Fahrrad-Leasing - was ist... mehr lesenCheckliste zur Erstellung des Jahresabschlusses (Bilanz/GuV) nach Handels- und Steuerrecht (Birgit Wichmann)

Jedes Jahr wieder muss der Jahresabschluss erstellt werden. Mit dem Ende des laufenden Wirtschaftsjahres herrscht in allen Finanzbuchhaltungen Hochkonjunktur und Dauerbelastung. Schließlich muss der Jahresabschluss vorbereitet werden. Fällt diese Belastung noch mit einem Monats- und Quartalsabschluss... mehr lesenCheckliste zur Erstellung der Einnahmen-Überschuss-Rechnung gem. § 4 Abs. 3 EStG (Birgit Wichmann)

Die stark vereinfachte Methode für Steuerpflichtige, den Gewinn zu ermitteln, ist die Einnahmen-Überschuss-Rechnung (EÜR). Die Einnahmen und Ausgaben werden einander gegenübergestellt und miteinander verrechnet. Das Ergebnis ist ein Gewinn oder Verlust. Allerdings dürfen nur Unternehmer, die keine... mehr lesenÜberschuldung von Unternehmen – rechnerisch und rechtlich (Stefan Parsch)

Schulden zu haben, ist für die meisten Unternehmen und viele Privatpersonen ein völlig normaler Zustand. Problematisch wird es erst dann, wenn es schwierig wird, Ratenzahlungen oder vereinbarte Zins- oder Kreditrückzahlungen zu leisten. Dann droht die Überschuldung, die für Kapitalgesellschaften... mehr lesenKann ein GmbH-Eigentümer in Rente als Minijobber in seiner Firma arbeiten? (Stefan Parsch)

Eigentümer oder Gesellschafter einer GmbH haben oft ein besonderes Verhältnis zu ihrem Unternehmen: Vielleicht haben sie es gegründet und (mit)aufgebaut, auf jeden Fall aber viele Jahre lang intensiv für sein Wohlergehen und das seiner Angestellten gearbeitet. Wenn es dann an der Zeit ist, in den... mehr lesenSonderposten für Investitionszuschüsse: Anwendungsbeispiel (Stefan Parsch)

Bei der Einführung des Bilanzmodernisierungsgesetzes (BilMoG) zum 01.01.2010 wurde im Handelsrecht der "Sonderposten mit Rücklageanteil" ersatzlos gestrichen. In der Steuerbilanz werden aber auch heute noch in bestimmten Fällen Sonderposten gebildet, insbesondere bei der staatlichen Gewährung von... mehr lesenPraktische Beispiele für sonstige Forderungen und Verbindlichkeiten (Stefan Parsch)

Rechnungsabgrenzungsposten (RAP) und sonstige Forderungen sind Positionen in der periodengerechten Abgrenzung in der Handels- und Steuerbilanz. Wozu RAP und sonstige Forderungen benötigt werden und wie sie sich unterscheiden, erklärt dieser Artikel. Gesetzliche Grundlagen... mehr lesenKryptowährungen und Token im Einkommensteuerrecht (Stefan Parsch)

Nach Angaben des Newsportals Cointelegraph verwendeten bereits im Mai 2021 mehr als 200 Millionen Menschen weltweit Kryptowährungen, wie Bitcoin, Ether, Litecoin oder Ripple. Das Bundesministerium der Finanzen (BMF) hat sich in einem Schreiben an die obersten Finanzbehörden der Länder damit befasst,... mehr lesenSteuern vermeiden mit der "§6b Rücklage" und der Rücklage nach R 6.6 EStR (Alexander Rodosek)

Naturkatastrophen können Unternehmen zur Aufdeckung von stillen Reserven zwingen. Dies geschieht insbesondere, wenn Betriebsvermögen in Folge höherer Gewalt untergeht und für den Verlust Geldzahlungen von Versicherungen geleistet werden. So geschehen in großem Umfang aufgrund des verheerenden... mehr lesenKörperschaftsteuer: Was bringt das Optionsmodell? (Stefan Parsch)

In Deutschland werden bei der Unternehmen je nach Rechtsform unterschiedlich besteuert: Personengesellschaften anders und in anderer Höhe als Kapitalgesellschaften. Seit vielen Jahren mahnen Finanzexperten an, diese Ungleichbehandlung (und damit Wettbewerbsverzerrung) zu beheben. Ein erster Anlauf... mehr lesenUmsatzsteuer bei digitalen Produkten wie eBooks, Webinaren und Online-Kursen (Stefan Parsch)

Das Internet hat nicht nur das Anbieten von Waren und Dienstleistungen über Ländergrenzen hinweg vereinfacht - es hat auch neue Produkte und Angebote hervorgebracht. Ohne das Internet wäre das Herunterladen von E-Books, Musik oder Software ebenso wenig möglich wie es Online-Seminare, Software-as-a-Service... mehr lesenBewertung immaterieller Vermögensgegenstände bei kleinen und mittleren Unternehmen (Mateusz Tokarski)

Der Strukturwandel unseres ökonomischen Geschehens forciert eine Wissenswirtschaft. Im Rahmen dieses Strukturwandels gewinnen immaterielle Vermögensgegenstände [1] bei KMU immer mehr Bedeutung, indem sie einen zunehmend wichtigeren Werttreiber darstellen. Bei diesen immateriellen VG handelt es sich... mehr lesenInvestitionsabzugsbetrag (IAB) - Regeln und Tipps (Stefan Parsch)

Betriebliche Anschaffungen sind für kleine und mittlere Unternehmen (KMU) nicht immer einfach zu realisieren: Die Kosten für die Investition müssen meist auf einen Schlag aufgebracht werden. Steuerlich wirksam wird diese Betriebsausgabe jedoch über einen längeren Zeitraum, entsprechend der Abschreibung... mehr lesenUmsatzsteuer: Unternehmereigenschaft von Aufsichtsratsmitgliedern (Wolff von Rechenberg)

Aufsichtsratsmitglieder, die für ihre Tätigkeit eine pauschale feste Vergütung erhalten, gelten ab 2022 nicht mehr grundsätzlich als Unternehmer. Daher fällt auf diese Vergütungen keine Umsatzsteuer mehr an. Das hat die Finanzverwaltung im BMF-Schreiben vom 8. Juli 2021 festgelegt und damit die... mehr lesenEinfuhrumsatzsteuer bei Lieferungen aus Nicht-EU-Staaten (Stefan Parsch)

Grundsätzlich wird bei allen Verkäufen und Dienstleistungen innerhalb der Europäischen Union die Umsatzsteuer (Mehrwertsteuer) fällig. Das gilt auch für Waren, die aus Nicht-EU-Staaten bezogen werden, allerdings gibt es bei der Einfuhrumsatzsteuer (Einfuhrsteuer) einige Besonderheiten. War der... mehr lesenSchätzung der Besteuerungsgrundlagen mittels Branchenvergleichswerten (Stefan Parsch)

Gemäß § 85 Satz 1 AO (Abgabenordnung) haben die Finanzbehörden die Steuern nach Maßgabe der Gesetze gleichmäßig festzusetzen und zu erheben. Grundsätzlich muss der Steuerpflichtige - bei der Aufklärung des steuerrechtlich relevanten Sachverhalts mitwirken (§§ 90 ff. AO), - seine... mehr lesenSteuerhinterziehung und Steuergefährdung: Von Bußgeldern bis Freiheitsstrafen (Stefan Parsch)

Der Staat kann nicht davon ausgehen, dass Steuern immer und überall nach den geltenden Gesetzen ordnungsgemäß entrichtet werden. Deshalb hat er im Wesentlichen in der Abgabenordnung (§§ 369 bis 384a) die möglichen Vergehen gegen die Steuergesetze unter Strafe gestellt. Zwar gilt auch im komplizierten... mehr lesenEröffnungsbilanz buchen: Anlässe, Bestandteile, Einteilungen (Stefan Parsch)

Die Eröffnungsbilanz gehört zu den Pflichten, die das Handelsgesetzbuch (HGB) Kaufleuten auferlegt (§ 242 Abs. 1 Satz 1 HGB). Sie zählt zu den Abschlüssen, wie der Jahresabschluss. Bei fortlaufender Geschäftstätigkeit entspricht die Eröffnungsbilanz eines neuen Jahres der Schlussbilanz des... mehr lesenRückstellungen nach HGB und Steuerrecht - mit Beispielen (Alexander Rodosek)

Rückstellungen haben in der Rechnungslegung verschiedenste Funktionen. Sie werden beispielsweise verwendet, um Aufwendungen periodengerecht zuzuordnen oder dem Unternehmen künftig bevorstehende Herausforderungen im Jahresabschluss zu zeigen. Die Abgrenzung von Rückstellungen zu den Rechnungsabgrenzungsposten... mehr lesenAbgrenzung: Geldleistung und Sachbezug - mit Beispielen (Wolff von Rechenberg)

Alle Geldersatzleistungen an Arbeitnehmer, die auf einen bestimmten Geldbetrag lauten, gelten als Geldgeschenke. Damit sind etwa Gutscheine in der Regel nicht steuerlich begünstigt und müssen als Arbeitslohn behandelt werden. Das hat das Bundesfinanzministerium mit einem Schreiben vom 13. April 2021... mehr lesenKurzarbeitergeld: Höhe, Voraussetzungen, Anordnung und Nachweise (Stefan Parsch)

Das Kurzarbeitergeld hat schon viele Unternehmen erfolgreich durch wirtschaftlich schwierige Zeiten gebracht. Es hilft bei der Senkung der Lohnkosten bei gleichzeitigem Erhalt von Arbeitsplätzen. Während der Corona-Pandemie galten bis zum 31. Dezember 2021 besondere Regelungen, die die Folgen der... mehr lesenAktive und passive Rechnungsabgrenzung nach HGB und Steuerrecht - mit Beispielen (Alexander Rodosek)

Die Rechnungsabgrenzung ist bei vielen Bilanzierenden ein unbeliebtes Thema. Während in großen und kapitalmarktorientierten Unternehmen die periodengerechte Abgrenzung von Aufwendungen und Erträgen aus Gründen der internen Berichterstattung fester Bestandteil der monatlichen und quartalsweisen... mehr lesenWechsel der Gewinnermittlungsart: Von der Einnahmen-Überschuss-Rechnung zur Bilanzierung und umgekehrt (Stefan Parsch)

Unternehmer und Freiberufler zahlen Einkommensteuer entsprechend dem von ihnen erzielten Gewinn. Über mehrere Jahre betrachtet, kommen die beiden hauptsächlich angewandten Verfahren zur Gewinnermittlung zum selben Ergebnis. Für das einzelne Geschäftsjahr können sich jedoch deutliche Unterschiede... mehr lesenSteuern sparen im Homeoffice (Stefan Parsch)

Während der Coronakrise haben viele Arbeitnehmer, für die „Homeoffice“ bis dahin kein Thema war, zu Hause gearbeitet. Oft wissen sie daher nicht, welche Kosten für das Homeoffice sie in der Steuererklärung als Werbungskosten angeben können, um ihre Steuerlast zu senken. Neben Regelungen, die... mehr lesenVorsteuer-Vergütungsverfahren im EU-Ausland und in Drittstaaten (Stefan Parsch)

Bei Geschäften im Inland können umsatzsteuerpflichtige Unternehmer die Vorsteuer im normalen Umsatzsteuerverfahren geltend machen. Dabei ziehen sie die Umsatzsteuer für die von ihnen eingekauften Waren oder in Anspruch genommenen Dienstleistungen vom Umsatzsteuerbetrag ab, den sie selbst als Umsatzsteuer... mehr lesenDie CSR-Berichtspflicht (Reporting-Standards) (Alexander Rodosek)

CSR steht für "Corporate Social Responsibility". Was ist das eigentlich? Wer ist von der CSR-Berichtspflicht betroffen, und warum können Unternehmen auch von einer freiwilligen freiwilligen Umsetzung profitieren? Rechnungswesen-Portal.de beantwortet diese Fragen. Neben einem Praxisbeispiel haben... mehr lesenZahlung von Umsatzsteuer: Von Zahllast, Vorsteuerüberhang, Umsatzsteuervoranmeldung und Dauerfristverlängerung (Stefan Parsch)

Umsatzsteuer erheben und ans Finanzamt zahlen müssen alle Unternehmer und Selbstständigen, die steuerpflichtige Umsätze nach § 1 UStG generieren. Von der Steuer ausgenommen sind die Umsätze von Ärzten und anderen Angehörigen von Heilberufen sowie weitere Umsätze, die in § 4 UStG aufgeführt... mehr lesenDie Differenzbesteuerung - Steuervergünstigung für Gebrauchtwaren (Stefan Parsch)

Für gebrauchte Waren, wie Second-Hand-Kleidung, weiterverkaufte Bücher oder Gebrauchtwagen, ist bereits einmal Umsatzsteuer gezahlt worden: als sie neu gekauft wurden. Um diesen Umstand zu berücksichtigen, erlaubt das Umsatzsteuergesetz (UStG) in § 25a die sogenannte "Differenzbesteuerung": Unter... mehr lesenUmsatzsteuer-Sonderprüfung: Wann wird sie wahrscheinlicher? (Stefan Parsch)

Umsatzsteuer-Sonderprüfungen (USt-SP) sind in der Finanzverwaltung beliebt. Allein im Jahr 2019 haben in Deutschland 1770 Umsatzsteuer-Sonderprüfer 77.857 USt-SP durchgeführt und dabei Mehreinnahmen von 1,55 Milliarden Euro erzielt (Angaben des Bundesfinanzministeriums). Daher ist es gut, wenn im... mehr lesenUmsatzsteuer-Nachschau: Steuerprüfung mit Überraschungseffekt (Stefan Parsch)

Eine Betriebsprüfung muss einem Unternehmen im Vorfeld bekannt gegeben werden. Anders verhält es sich mit der Umsatzsteuer-Nachschau: Mit Hilfe dieses Instruments können Finanzbeamte zu Geschäfts- und Arbeitszeiten unangemeldet auf der Matte stehen. Das kann selbst steuerehrliche Unternehmer treffen,... mehr lesenSoll- und Istversteuerung - Wechsel der Versteuerungsart bei der Umsatzsteuer (Stefan Parsch)

Bei der Umsatzsteuer können Unternehmensgründer und Unternehmer mit geringen Umsätzen zwischen der Soll- und der Istversteuerung wählen. Die Höhe der Steuer ist gleich, nur der Zeitpunkt der Erhebung ist bei den beiden Varianten unterschiedlich. Kommt es zu einem Wechsel von der Soll- zur Istversteuerung... mehr lesenAktivierungspflichtige Herstellungskosten einschließlich der Gemeinkosten (Stefan Parsch)

Die Herstellungskosten eines Wirtschaftsguts oder Vermögensgegenstands sind nicht so einfach zu beziffern wie die Anschaffungskosten, zu denen üblicherweise eine Rechnung vorliegt. In die Herstellungskosten fließen auch Gemeinkosten ein, die ein Unternehmen erst in die Lage versetzen, überhaupt... mehr lesenImmaterielle Vermögensgegenstände: Aktivierungspflicht, Wahlrecht und Verbot (Stefan Parsch)

Zum Vermögen eines Unternehmens zählen nicht nur Sachanlagen, wie Maschinen oder Grundstücke, und Finanzanlagen, wie Beteiligungen, sondern auch immaterielle Güter, wie Software oder Patente. Der Wert dieser Gegenstände geht weit über den materiellen Träger (eine CD oder eine Urkunde) hinaus.... mehr lesenZusammenfassende Meldung bei innergemeinschaftlichen Lieferungen und sonstigen Leistungen (Stefan Parsch)

Bei Geschäften mit Unternehmen in einem anderen EU-Staat müssen die Umsätze in der Zusammenfassenden Meldung (§ 18a UStG) ans Bundeszentralamt für Steuern (BZSt.) gemeldet werden. Die Umsatzsteuer-Voranmeldung an das zuständige Finanzamt reicht bei Lieferungen und Dienstleistungen mit einem Empfänger... mehr lesenUmsatzsteuer beim Online-Handel mit Unternehmen in anderen Staaten des EU-Gemeinschaftsgebiets (Stefan Parsch)

Beim Warenverkauf per Online-Handel an Unternehmen in anderen EU-Staaten gelten derzeit noch vergleichbare Umsatzsteuerbedingungen wie beim Export in Drittstaaten: Für den liefernden Unternehmer ist die Lieferung unter bestimmten formalen Voraussetzungen von der Umsatzsteuer befreit. Dies wird sich... mehr lesenUmsatzsteuer beim Online-Handel mit Privatkunden im EU-Ausland (Stefan Parsch)

Das Internet hat den Verkauf für Waren in andere Länder auch für kleinere Anbieter möglich gemacht. Allerdings müssen Online-Händler auch innerhalb der EU die Regelungen zur Umsatzsteuer/Mehrwertsteuer im Bestimmungsland der Waren beachten. Ausnahmen gelten nur unterhalb sogenannter "Lieferschwellen... mehr lesenTrinkgelder als Betriebsausgabe buchen - Welcher Beleg? (Stefan Parsch)

Ein guter Service des Bedienungspersonals kann maßgeblich zu einem gelungenen Geschäftsessen beitragen. Wie die Kosten für Speisen und Getränke kann auch das Trinkgeld großenteils als Betriebsausgabe geltend gemacht werden. Damit das Finanzamt diese Ausgabe auch problemlos anerkennt, sind einige... mehr lesenHomeoffice: Telekommunikationskosten absetzen (Stefan Parsch)

Wir schreiben das Jahr 2020: Das Coronavirus geht um. Unternehmen schicken ihre Mitarbeiter zum Schutz vor Ansteckung ins Homeoffice. Nie arbeiteten mehr Arbeitnehmer von zuhause. Doch auch ohne Krisen bieten immer mehr Unternehmen Homeoffice an. Dabei fallen Kosten für Telefon und Internet an, die... mehr lesenUmsatzverprobung: So schätzt das Finanzamt Umsatz und Gewinn (Jörgen Erichsen)

Steuererklärungen werden grundsätzlich nur noch elektronisch beim Finanzamt eingereicht. Damit ergeben sich für die Finanzämter ganz neue Möglichkeiten einer Prüfung. Die Abschluss- bzw. Steuerdaten werden i.d.R. automatisch elektronisch analysiert und ausgewertet und dann mit den Ergebnissen... mehr lesenNachweis- und Aufzeichnungspflichten bei Bewirtungskosten (Stefan Parsch)

Gemeinsame Mahlzeiten mit Geschäftspartnern oder guten Kunden sind fester Bestandteil des Geschäftslebens. Deshalb können die Kosten dafür großenteils als Betriebsausgaben geltend gemacht werden. Da jedoch die Grenze zu den Kosten der persönlichen Lebensführung leicht überschritten werden kann,... mehr lesenTeilwertabschreibung im Steuerrecht (Stefan Parsch)

Im Steuerrecht hat die außerplanmäßige Abschreibung mit "Teilwertabschreibung" nicht nur einen anderen Namen, sie ist auch anders ausgestaltet als im Handelsrecht. Dabei hat der Steuerpflichtige mehr Wahlfreiheit. Im Folgenden geht es in erster Linie um die Unterschiede zum Handelsrecht. Bei... mehr lesenAußerplanmäßige Abschreibung im Handelsrecht (Stefan Parsch)

Ausgangsgrößen für die Bewertung Je nach Art des Betriebsvermögens werden unterschiedliche Ausgangsgrößen für die Bewertung herangezogen. Bei nicht abnutzbarem Anlagevermögen sind es die Anschaffungs- oder Herstellungskosten. Zu dieser Vermögensart gehören beispielsweise Grund und Boden,... mehr lesenAnforderungen an Kassenbuch, Kassenberichte und elektronische Kassensysteme (Stefan Parsch)

Unternehmen mit Bargeldumsätzen müssen in der Regel eine Registrierkasse betreiben oder sie müssen ein Kassenbuch führen - mit den entsprechenden Auflagen für Technik und Verfahren. Der Kassenbericht Der Gesetzgeber formuliert eine Ausnahme für Unternehmen, die nicht zur Buchführung verpflichtet... mehr lesenSmartphone abschreiben: Nutzungsdauer, GWG oder AfA? (Stefan Parsch)

Für Selbstständige und Freiberufler liegt es nahe, ein Smartphone als berufliches Gerät zu kaufen. Den Anschaffungspreis können sie in dem Umfang als betriebliche Ausgaben abziehen, in dem eine berufliche Nutzung des Geräts vorgesehen ist, also z. B. zu 75 % (das Minimum sind 10 %). Bei einer... mehr lesenSmartphone für Arbeitnehmer von der Steuer absetzen (Stefan Parsch)

Viele Menschen nutzen ihr Smartphone nicht nur als Freizeitbeschäftigung, sondern auch beruflich, also als Arbeitsmittel. Gerade weil die modernen Alleskönner privat wie beruflich vielfältig eingesetzt werden, gilt es bei ihrer steuerlichen Behandlung einiges zu beachten. Smartphone als lohnsteuerfreies... mehr lesenBerufskleidung von der Steuer absetzen (Stefan Parsch)

Berufskleidung lässt sich bis 110 Euro pauschal von der Steuer absetzen. Auch hochwertigere Kleidungsstücke sind steuerlich absetzbar. Vorausgesetzt, das Finanzamt erkennt ein Kleidungsstück als Berufskleidung an. Manche Berufsgruppen sind an ihrer typischen Arbeitskleidung zu erkennen: Ärzte... mehr lesenKleinunternehmerregelung bei EU-Geschäften (Stefan Parsch)

Waren und Dienstleistungen anbieten ohne Umsatzsteuer: Das ermöglicht die Kleinunternehmerregelung gemäß § 19 Umsatzsteuergesetz (UStG) Freiberuflern und Unternehmern, solange sich der Umsatz unter bestimmten Grenzen bewegt. Dies entlastet die Unternehmen in der Buchführung und ermöglicht ihnen... mehr lesenKleinunternehmerregelung: Umsatz nach § 19 UStG berechnen (Stefan Parsch)

Unternehmer oder Freiberufler, können durch die Kleinunternehmerregelung ihre Geschäfte ohne Umsatzsteuer betreiben. Das erlaubt § 19 Umsatzsteuergesetz (UStG). Allerdings müssen sie dabei Umsatzgrenzen einhalten: Ein Kleinunternehmer darf im Vorjahr einen Umsatz von maximal 25.000 Euro (bis 2019:... mehr lesenSpeisen und Getränke: Aufmerksamkeiten oder Bewirtung? (Stefan Parsch)

Grundsätzlich zählt eine Bewirtung eines Arbeitnehmers durch seinen Arbeitgeber als steuer- und abgabenpflichtiger Arbeitslohn (§ 8 EStG). Das gilt auch für sogenannte "Belohnungsessen", mit denen sich ein Unternehmer bei seinen Angestellten für eine besondere Arbeitsleistung oder einen außerordentlichen... mehr lesenGeschenke – wie man dem Finanzamt nichts schenkt (Stefan Parsch)

Etwas zu schenken oder ein Geschenk zu erhalten, macht Freude. Im Geschäftsleben dienen Geschenke auch der Anbahnung, Verbesserung oder Festigung von Geschäftsbeziehungen. Allerdings können Geschenke hier auch für Ärger sorgen, etwa, wenn bei einer Betriebsprüfung herauskommt, dass Geschenke... mehr lesenSind meine Prozesse GoBD-konform? Mit Excel-Checkliste (Jörgen Erichsen)

Mit den Grundsätzen zur ordnungsgemäßen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie zum Datenzugriff (GoBD) wird seit 2015 geregelt, wie Unternehmen ihre Buchhaltung zu führen haben, auch und gerade in elektronischer Form. Außerdem finden... mehr lesenSpeisen und Getränke: Aufmerksamkeit oder Bewirtung? (Stefan Parsch)

Ein aktuelles Urteil des Bundesfinanzhofs (BFH) zeigt eine Grenzziehung zwischen einer steuerfreien Aufmerksamkeit und einer steuerpflichtigen Bewirtung auf: Ein Arbeitgeber hatte seinen Mitarbeitern regelmäßig und ohne besonderen Anlass verschiedene Sorten unbelegter Brötchen und Heißgetränke... mehr lesenAufmerksamkeiten zu Weihnachten im Steuerrecht (Stefan Parsch)

Weihnachten zählt nicht als persönlicher Anlass, der Voraussetzung für die Einordnung einer Sachzuwendung als Aufmerksamkeit ist (FG Hessen, Urteil vom 22.02.2018, 4 K 1408/17). Möchte ein Arbeitgeber, dass seine Weihnachtsgeschenke für seine Mitarbeiter steuerfrei bleiben, hat er zwei Möglichkeiten.... mehr lesenPrivatnutzung von Firmenwagen: Umsatzsteuer und Vorsteuerabzug (Stefan Parsch)

Die umsatzsteuerliche Zuordnung eines Fahrzeugs zum Betriebsvermögen ist unabhängig von der ertragssteuerlichen Zuordnung. Sie ist möglich, wenn ein Kfz mindestens zu 10 % betrieblich genutzt wird (BMF-Schreiben vom 05.06.2014). Wenn beim Kauf eines Wagens schon klar ist, in welchem Umfang ein... mehr lesenPrivate Nutzung eines Firmenwagens durch Arbeitnehmer (Stefan Parsch)

Erhält ein Angestellter vom Betrieb ein Fahrzeug zur Ausübung seiner Tätigkeit, so gehört dieses Kfz zum Betriebsvermögen; alle Ausgaben für das Fahrzeug können als Betriebsausgaben abgezogen werden. Nutzt der Angestellte das Kfz auch über dienstliche Fahrten hinaus, so ist diese Nutzung als... mehr lesenErmittlung des Werts der privaten Kfz-Nutzung – 1%-Methode oder Fahrtenbuch (Stefan Parsch)

Für die Ermittlung des Werts des privaten Nutzungsanteils stehen zwei Verfahren zur Verfügung: die 1%-Methode als pauschale Berechnung und das Fahrtenbuch für den Einzelnachweis. Bei der privaten Nutzung durch Unternehmer und Selbstständige kann die 1%-Methode nur angewendet werden, wenn... mehr lesenElektroautos und Hybridelektrofahrzeuge als Firmenwagen (Stefan Parsch)

Elektroautos und Fahrzeuge mit Hybridtechnik genießen eine besondere Förderung gegenüber Firmenwagen mit Verbrennungsmotor, aus Gründen des Klimaschutzes. Um die elektrische Antriebstechnik zu fördern, ist seit 2013 eine Sonderregelung für Elektrofahrzeuge in Kraft. Extern aufladbare Hybridelektrofahrzeuge... mehr lesenE-Rechnungsverordnung (E-Rech-VO) schreibt XRechnung vor (Wolff von Rechenberg)

Wer Aufträge für die öffentliche Verwaltung ausführt, muss sie per E-Rechnung abrechnen. Allerdings bleibt Unternehmen noch Zeit, bis diese Pflicht tatsächlich in Kraft tritt. Kernpunkt ist die XRechnung als Standard für die elektronische Rechnungsstellung gegenüber den öffentlichen Verwaltungen.... mehr lesenNachhaltigkeitsbericht: Pflicht für viele Unternehmen (Wolff von Rechenberg)

Viele Unternehmen müssen am Ende des Jahres einen Nachhaltigkeitsbericht veröffentlichen. Grund ist ein neues Gesetz. Es verpflichtet größere Unternehmen zur Abgabe einer nichtfinanziellen Erklärung zeitgleich mit dem Lagebericht. Die Berichtspflicht gilt für alle Geschäftsjahre, die nach dem... mehr lesenSelbstständige Buchhalter - mehr als Fachkräfte im eigenen Auftrag (Wolff von Rechenberg)

Vielen Selbstständigen Buchhaltern fällt es schwer, ihre Leistung zu vermarkten. Sie sehen sich oft nur als Fachkräfte im eigenen Auftrag. Doch das Unternehmerdasein erfordert mehr. Das meint die Unternehmer- und Fachkräfteberaterin Heike Kreten-Lenz. Selbstständige brauchen Visionen für ihr... mehr lesenUnsichtbares Kapital (Günther Wittwer)

Theoretische Darstellung mit Situationsfällen aus der Praxis. Das unsichtbare Kapital, besser bekannt als stille Reserven oder Rücklagen, ist im Gegensatz zu den offenen Rücklagen nicht in der Bilanz zu bilden. Aus den Erfahrungen werden in wirtschaftlich guten Zeiten die Überlegungen über die... mehr lesenAltersteilzeitrückstellungen - Blockmodell (Redaktion RWP)

Das Bundesministerium der Finanzen hat mit dem Schreiben vom 28.03.07 die bilanzsteuerliche Berücksichtigung von Altersteilzeitvereinbarungen geregelt. Im Rahmen des Blockmodells durchläuft der Arbeitnehmer zunächst die Beschäftigungsphase, in der er bei voller Arbeitszeit eine geringere Vergütung... mehr lesenDigitale Anlageninventur - Eine Schritt-für-Schritt-Anleitung (Birgit Wichmann)

Der § 240 HGB schreibt die Anlageninventur vor. Für die Unternehmen meist eine lästige Pflicht, erfordert eine Inventur doch viel Zeit und Arbeitsaufwand. Die Alternative zum aufwendigen Zählen ist die digitale Anlageninventur. Das zeitraubende und umständliche erfassen auf ausgedruckten Listen... mehr lesenBetriebsprüfung - Ablauf, Tipps und Checkliste (Birgit Wichmann)

Immer mehr Betriebsprüfer nehmen in der Finanzverwaltung ihren Platz ein. Das Finanzamt rüstet auf und nun geraten auch kleine und mittelständische Unternehmen immer stärker in das Visier der Betriebsprüfung. Zukünftige Betriebsprüfungen sollten deshalb immer gut vorbereitet, durch einen Steuerberater... mehr lesenCheckliste für die Buchhaltung vor der Erstellung des Jahresabschlusses (Birgit Wichmann)

Über das wirtschaftliche Ergebnis des Jahres erhalten Unternehmer mit dem Jahresabschluss einen vollständigen Überblick. Diesen Bericht erhält das Finanzamt. Nicht alle Unternehmen erstellen ihren Jahresabschluss selbst. Die meisten delegieren diese Aufgabe an den Steuerberater. Was wenige wissen,... mehr lesenBeiträge 1 - 75 von 75

|

|  |

1

|

|

1

|

|

|  | Seite

| Seite

Premiumartikel auf Lohn1x1.de

Arbeitszeiterfassung: Pflichten für Arbeitgeber (Wolff von Rechenberg)

Das Wichtigste in Kürze - Alle Arbeitgeber müssen die Arbeitszeiten ihrer Beschäftigten aufzeichnen. - Die Erfassung können auch die Arbeitnehmer in Tabellen vornehmen. - Es gibt keine Pflicht zu einer elektronischen Aufzeichnung. - Bisher ist ein Verstoß gegen die Aufzeichnungspflicht... mehr lesenPrivatversicherte in der Lohnbuchhaltung (Stefan Parsch)

Die meisten Arbeitnehmer sind in einer Krankenkasse gesetzlich pflichtversichert, die entsprechenden Beiträge abzuführen, ist in der Lohnbuchhaltung Routine. Neben Selbstständigen und Beamten können auch gutverdienende Angestellte von der Versicherungspflicht befreit werden. Bei einer privaten... mehr lesenKurzarbeitergeld: Höhe- und Dauer, Voraussetzungen, Corona-Regeln (Stefan Parsch)

Das Kurzarbeitergeld hat schon viele Unternehmen erfolgreich durch wirtschaftlich schwierige Zeiten gebracht. Es hilft bei der Senkung der Lohnkosten bei gleichzeitigem Erhalt von Arbeitsplätzen. Während der Corona-Pandemie gelten bis zum 31. Dezember 2021 besondere Regelungen, die die Folgen der... mehr lesenPremiumartikel auf Vermieter1x1.de

Wann müssen Vermieter einen Widerruf des Mietvertrages durch den Mieter akzeptieren? (Ulf Matzen)

Ein Mietvertrag ist schnell unterschrieben. Aber: Was passiert, wenn der Mieter es sich anders überlegt, weil er vielleicht eine preisgünstigere oder schönere Wohnung gefunden hat - und den Vertrag widerruft? Kann auch der Vermieter nachträglich aus dem Mietvertrag per Widerruf wieder aussteigen? ... mehr lesenWelche Kleinreparaturenklauseln sind derzeit zulässig? (Ulf Matzen)

Für Reparaturen an einer Mietwohnung ist grundsätzlich der Vermieter zuständig. Eine Ausnahme sind die sogenannten Kleinreparaturen. Deren Kosten können mit einer entsprechenden Klausel im Mietvertrag auf den Mieter abgewälzt werden. Die Gerichte haben viele Urteile zum Thema Kleinreparaturen-Klausel... mehr lesenMitarbeiterwohnungen bzw. Werkmietwohnungen - was ist rechtlich zu beachten? (Ulf Matzen)

Viele Unternehmen bringen Mitarbeiter in Werkmietwohnungen oder Mitarbeiterwohnungen unter. Dies hilft in Zeiten hoher Mieten und knapper Wohnungsangebote, dringend gesuchte Fachkräfte zu finden und an das Unternehmen zu binden. Allerdings gelten rechtlich bei Werksmietwohnungen einige besondere Regeln.... mehr lesenVerbot von Öl- und Gasheizungen - Wie ist der aktuelle Stand? (Ulf Matzen)

Das geplante Öl- und Gasheizungsverbot hat viele Schlagzeilen gemacht. Im September 2023 hat das sogenannte Heizungsgesetz - die Neufassung des Gebäudeenergiegesetzes - Bundestag und Bundesrat passiert. Was wurde endgültig beschlossen? Der Bundestag hat am 8.9.2023 das sogenannte Heizungsgesetz... mehr lesenLeerstand einer Wohnung – was müssen Vermieter wissen? (Ulf Matzen)

Immer wieder wird gerade in Großstädten der Leerstand von Wohnungen beklagt. Wie kommt es dazu, und welche rechtlichen Regeln gelten für Vermieter? Wie kommt es zum Wohnungsleerstand? Für den Leerstand von Wohnungen gibt es eine Reihe von Gründen. Manche Wohnung entspricht nicht mehr dem... mehr lesenDie Zwangsräumung: Was Vermieter beachten sollten (Ulf Matzen)

Hat der Vermieter einem Mieter gekündigt und dieser weigert sich, auszuziehen, geht es "ans Eingemachte". Nun hilft nur noch eine Räumungsklage und danach die Zwangsräumung. Dabei gibt es rechtlich einiges zu beachten. Denn: Auch wenn Sie als Vermieter gekündigt haben und der Vertrag beendet ist,... mehr lesenAußerordentliche Kündigung mit gesetzlicher Frist – Tod des Mieters (Ulf Matzen)

Es gibt einige Fälle, in denen ein Mietverhältnis zwar außerordentlich gekündigt werden kann, aber nicht fristlos, sondern mit gesetzlicher Frist. § 573d Abs. 2 BGB legt fest, dass hier die dreimonatige Frist wie bei einer ordentlichen Kündigung gilt. Wer als Vermieter kündigt, benötigt ein... mehr lesenDie Kündigung durch den Mieter (Ulf Matzen)

Auch Mieter können den Mietvertrag sowohl ordentlich als auch außerordentlich kündigen. Für sie verlängert sich bei einer ordentlichen Kündigung die Kündigungsfrist nicht abhängig von der Vertragsdauer. Es bleibt bei drei Monaten. Der Mieter muss also spätestens am dritten Werktag eines Kalendermonats... mehr lesenMietrecht: Was ist eine Verwertungskündigung? (Ulf Matzen)

Bei einer Verwertungskündigung kündigt der Vermieter dem Mieter, weil er durch das Mietverhältnis an einer angemessenen wirtschaftlichen Verwertung der Wohnung gehindert wird. Auch muss er dadurch erhebliche Nachteile erleiden. Darunter ist keine Kündigung zwecks Neuvermietung für eine höhere... mehr lesenDie Eigenbedarfskündigung: Regeln und Tipps (Ulf Matzen)

Eigenbedarf ist einer der wichtigsten Gründe für eine ordentliche Kündigung eines Mietverhältnisses. Die Eigenbedarfskündigung ist jedoch auch an viele Voraussetzungen geknüpft. Möglich ist diese Kündigung grundsätzlich nur, wenn der Vermieter die Räume als Wohnung für sich, seine Familienangehörigen... mehr lesenDie Kündigung des Mietverhältnisses (Ulf Matzen)

Auch ein Mietverhältnis geht einmal zu Ende. Klare Verhältnisse sind wichtig. Eine rechtswirksame Kündigung erspart dem Vermieter einen langen Prozess mit unsicherem Ausgang vor Gericht. Die ordentliche Kündigung Als Vermieter dürfen Sie ein Mietverhältnis nur kündigen, wenn Sie dafür... mehr lesenNebenkostenabrechnung bei Gewerberäumen im Haus (Ulf Matzen)

Gerade in vielen Stadthäusern findet eine Mischnutzung Wohnen / Gewerbe statt. Oft befindet sich eine Gewerbeeinheit im Erdgeschoss oder es ist eine Etage als Büroräume vermietet. Darauf muss der Vermieter bei der Nebenkostenabrechnung für das Haus Rücksicht nehmen. Gewerberäume im Haus:... mehr lesenFehler in der Nebenkostenabrechnung (Ulf Matzen)

Bei Fehlern in einer Nebenkostenabrechnung muss man unterscheiden zwischen formellen Fehlern (z. B. Fehlen notwendiger Bestandteile, verspätete Abrechnung, nicht erläuterter Umlageschlüssel, falscher Abrechnungszeitraum, nicht nachvollziehbarer Rechenweg) und materiellen, also inhaltlichen Fehlern.... mehr lesenDie Heizkostenabrechnung als Bestandteil der Nebenkostenabrechnung (Ulf Matzen)

Die Heizkostenabrechnung ist Bestandteil der Nebenkostenabrechnung. Oft wird eine Heizkostenabrechnung von einem entsprechenden Dienstleister erstellt, der auch die Ablesung vornimmt. Daher wird sie hier nur kurz berücksichtigt. Empfehlung: Suchen Sie sich einen Dienstleister, der nach dem Kalenderjahr... mehr lesenDie Nebenkostenabrechnung: Form, Inhalt, Fristen (Ulf Matzen)

Als Vermieter müssen Sie jährlich eine Abrechnung über die Nebenkosten Ihrer Mietimmobilie vorlegen. Bei der Nebenkostenabrechnung sind eine Reihe von Formalien zu beachten. Werden diese außer Acht gelassen, ist die Abrechnung formell unwirksam und kann zum Beispiel nicht als Grundlage für eine... mehr lesenBeiträge 1 - 15 von 31

|

|  |

1

2

3

|

|

1

2

3

|

|

|

| Alle

| Alle

Anzeige

RS Controlling-System

Das RS- Controlling-System bietet Planung, Ist- Auswertung und Forecasting in einem Excel-System. Monatliche und mehrjährige Planung. Ganz einfach Ist- Zahlen mit Hilfe von Plan/Ist-Vergleichen, Kennzahlen und Kapitalflussrechnung analysieren. Alle Funktionen im Überblick >>.Anzeige

Besucher-Umfrage

Wie gefällt Ihnen Excel-Vorlagen-Markt.de? Wir freuen uns über Ihr Feedback. Umfrage >>Anzeige

Anzeige

Neueste Stellenangebote

Sie möchten über neu eingehende Stellenangebote automatisch informiert werden? Dann können Sie unseren kostenfreien Jobletter abonnieren. Mit diesem erhalten Sie alle 14 Tage die aktuellsten Stellenanzeigen und weitere Arbeitsmarkt-News. Jobletter jetzt abonnieren >> Anzeige

Buch-Vorstellungen

Kennzahlen-Guide

Über 200 Kennzahlen aus Finanzen, Personal, Logistik, Produktion, Einkauf, Vertrieb, eCommerce und IT.

Über 200 Kennzahlen aus Finanzen, Personal, Logistik, Produktion, Einkauf, Vertrieb, eCommerce und IT.Jede Kennzahl wird in diesem Buch ausführlich erläutert. Neben der Formel wird eine Beispielrechnung aufgeführt. Für viele branchenneutrale Kennzahlen stehen Zielwerte bzw. Orientierungshilfen für eine Bewertung zur Verfügung. Für die genannten Bereiche hat die Redaktion von Controlling-Portal.de jeweils spezialisierte Experten als Autoren gewonnen, die auf dem jeweiligen Gebiet über umfangreiche Praxiserfahrung verfügen.

Preis: ab 12,90 Euro Brutto mehr Informationen >>

Dashboards mit Excel

Wie erstelle ich ein Tacho- oder Ampel-Diagramm? Wie kann ich Abweichungen in Tabellen ansprechend visualisieren? Das wird Ihnen hier anschaulich erklärt.

Wie erstelle ich ein Tacho- oder Ampel-Diagramm? Wie kann ich Abweichungen in Tabellen ansprechend visualisieren? Das wird Ihnen hier anschaulich erklärt. Taschenbuch in Farbe für 34,90 EUR

oder E-Book für 12,90 EUR

mehr Informationen >>

Reporting 1x1

Viel ist zum Berichtswesen oder Reporting schon geschrieben worden. Dennoch zeigen Umfragen, dass rund 50 Prozent der Empfänger von Berichten mit dem Reporting nicht zufrieden sind. Jörgen Erichsen erklärt in diesem Buch die Bedeutung und die Handhabung des Berichtswesens speziell für kleinere Betriebe. Mit zahlreichen Beschreibungen, Beispielen und Checklisten.

Viel ist zum Berichtswesen oder Reporting schon geschrieben worden. Dennoch zeigen Umfragen, dass rund 50 Prozent der Empfänger von Berichten mit dem Reporting nicht zufrieden sind. Jörgen Erichsen erklärt in diesem Buch die Bedeutung und die Handhabung des Berichtswesens speziell für kleinere Betriebe. Mit zahlreichen Beschreibungen, Beispielen und Checklisten.Taschenbuch in Farbe für 24,90 EUR

oder E-Book für 15,90 EUR

mehr Informationen >>

Anzeige

Excel-Tool-Beratung und Erstellung

Kein passendes Excel-Tool dabei? Gern erstellen wir Ihnen Ihr Excel- Tool nach Ihren Wünschen und Vorgaben. Bitte lassen Sie sich ein Angebot von uns erstellen.

Gern erstellen wir Ihnen Ihr Excel- Tool nach Ihren Wünschen und Vorgaben. Bitte lassen Sie sich ein Angebot von uns erstellen. Anzeige

Premium-Mitgliedschaft

Erhalten Sie Zugriff auf Premium-Inhalte von Controlling-Portal.de und Rechnungswesen-Portal.de. Aktuelle und ständig erweiterte Fachbeiträge. Verschaffen Sie sich hier einen Überblick über unsere Premium-Inhalte.Der Beitrag beträgt nur einmalig 119,- EUR inkl. MMSt. für ein Jahr Laufzeit (Kein Abonnement!). Wahlweise auch 2 Jahre oder 5 Jahre Laufzeit. Weitere Informationen >>

Nützliche Excel-Tools

Excel Dashboard Baukasten für das Projektmanagement

Zahlreiche fertig vorbereitete Module, Grafiken und Übersichten, die leicht individuell angepasst und zu beliebigen Dashboards für Präsentationen, Reporting oder das Projektcontrolling zusammengestellt.... mehr Infos >>

Excel-Projektmanagement-Paket

Professionelle Excel-Vorlagen für Ihr Projektmanagement Dieses Vorlagen-Paket enthält insgesamt 9 verschiedene Excel-Dateien für die Projektplanung und das Projektmanagement. Alle Dateien sind einfach zu bedienen, können vom Nutzer beliebig angepasst werden. mehr Infos >>

Weitere Excel-Vorlagen finden Sie hier >>

Excel Dashboard Baukasten für das Projektmanagement

Zahlreiche fertig vorbereitete Module, Grafiken und Übersichten, die leicht individuell angepasst und zu beliebigen Dashboards für Präsentationen, Reporting oder das Projektcontrolling zusammengestellt.... mehr Infos >>

Preiskalkulation für Produkte u. Dienstleistungen

Branchenübergreifende Excel-Vorlagen zur einfachen Preiskalkulation und Angebotskalkulation für Selbständige. Separate Vorlagen für Produktgeschäft und Dienstleistungen (Stundensatzkalkulator). Preis- und Angebotskalkulation für Selbständige. mehr Infos >>Excel-Projektmanagement-Paket

Professionelle Excel-Vorlagen für Ihr Projektmanagement Dieses Vorlagen-Paket enthält insgesamt 9 verschiedene Excel-Dateien für die Projektplanung und das Projektmanagement. Alle Dateien sind einfach zu bedienen, können vom Nutzer beliebig angepasst werden. mehr Infos >>Weitere Excel-Vorlagen finden Sie hier >>

Anzeige

JOB- TIPP

Sind Sie auf der Suche nach einer neuen Herausforderung? Interessante Stellenangebote für Excel- Experten finden Sie in der Excel-Vorlagen-Markt.de Stellenbörse. Ihr Stellengesuch können Sie kostenfrei über ein einfaches Online-Formular erstellen. Zur Stellenbörse >>

Excel-Tool Bilanz- und Erfolgsanalyse

Aus Bilanz und G+V werden alle gängigen Bilanz- und Erfolgskennzahlen errechnet und versucht, die Bewertung der Zahlen mit den Ampelfarben grün, gelb und rot deutlich zu machen. Die Ableitung bzw. Berechnung der Kennzahlen wird ausführlich dargestellt.

Jetzt hier für 34,- EUR downloaden >>

Nützliche Excel-Tools

Excel Dashboard Baukasten für das Projektmanagement

Zahlreiche fertig vorbereitete Module, Grafiken und Übersichten, die leicht individuell angepasst und zu beliebigen Dashboards für Präsentationen, Reporting oder das Projektcontrolling zusammengestellt.... mehr Infos >>

Excel-Projektmanagement-Paket

Professionelle Excel-Vorlagen für Ihr Projektmanagement Dieses Vorlagen-Paket enthält insgesamt 9 verschiedene Excel-Dateien für die Projektplanung und das Projektmanagement. Alle Dateien sind einfach zu bedienen, können vom Nutzer beliebig angepasst werden. mehr Infos >>

Weitere Excel-Vorlagen finden Sie hier >>

Excel Dashboard Baukasten für das Projektmanagement

Zahlreiche fertig vorbereitete Module, Grafiken und Übersichten, die leicht individuell angepasst und zu beliebigen Dashboards für Präsentationen, Reporting oder das Projektcontrolling zusammengestellt.... mehr Infos >>

Preiskalkulation für Produkte u. Dienstleistungen

Branchenübergreifende Excel-Vorlagen zur einfachen Preiskalkulation und Angebotskalkulation für Selbständige. Separate Vorlagen für Produktgeschäft und Dienstleistungen (Stundensatzkalkulator). Preis- und Angebotskalkulation für Selbständige. mehr Infos >>Excel-Projektmanagement-Paket

Professionelle Excel-Vorlagen für Ihr Projektmanagement Dieses Vorlagen-Paket enthält insgesamt 9 verschiedene Excel-Dateien für die Projektplanung und das Projektmanagement. Alle Dateien sind einfach zu bedienen, können vom Nutzer beliebig angepasst werden. mehr Infos >>Weitere Excel-Vorlagen finden Sie hier >>

Excel-Tool Unternehmensbewertung (Valuation Box)

Die „Valuation Box“ von Fimovi beinhaltet drei verschiedene, unabhängig voneinander verwendbare Excel-Vorlagen zur einfachen und schnellen Unternehmensbewertung. Dabei werden die Verfahren die Discounted Cashflow Methode (DCF), Venture Capital Methoden und First Chicago Methode.Mehr Informationen >>

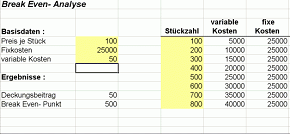

Break Even Analyse

Nach Eingabe der Fixkosten, der variablen Stückkosten und des Verkaufspreises wird die Break-Even-Menge sowie für alternative Absatzmengen die Kosten-, Erlös- und Gewinnwerte ermittelt. Für die tabellarische Lösung kann durch die Eingabe der Schrittweite frei festgelegt werden, für welche Absatzmengen die jeweiligen Kosten und Erlöse dargestellt werden sollen.

Mehr Informationen >>

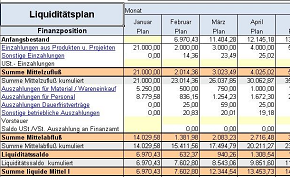

RS Liquiditätsplanung L (Excel-Tool)

Es handelt sich hierbei um ein in Excel erstelltes Werkzeug für die Liquiditätsplanung von Kleinunternehmen sowie Freiberuflern. Die Planung erfolgt auf Basis von veränderbaren Einnahmen- und Ausgabepositionen. Detailplanungen sind auf extra Tabellenblättern für z.B. einzelne Projekte oder Produkte vorhanden. Auswertungen erfolgen in der Jahresplanung mit monatlichen Werten.

Mehr Informationen >>

Weitere über 400 Excel-Vorlagen finden Sie hier >>

Buch-Tipp

Dashboards mit Excel im Controlling Tipps, Charts und Diagramme für Ihre tägliche Arbeit mit Microsoft Excel® im Controlling. Präsentiert von Controlling-Portal.de. Sogenannte Dashboards werden heute vom Management erwartet. Möglichst auf einem Blatt sollen alle wichtigen Kennzahlen auf einem Blick erfassbar sein.

Tipps, Charts und Diagramme für Ihre tägliche Arbeit mit Microsoft Excel® im Controlling. Präsentiert von Controlling-Portal.de. Sogenannte Dashboards werden heute vom Management erwartet. Möglichst auf einem Blatt sollen alle wichtigen Kennzahlen auf einem Blick erfassbar sein.Dafür muss der Controller sparsam mit Tabellen umgehen und Abweichungen sowie Zahlenreihen ansprechend visualisieren. Dabei kommen u. a. Tacho- und Ampeldiagramme sowie Sparklines zum Einsatz. E-Book (PDF) für 12,90 EUR. oder Taschenbuch in Farbe für 34,90 EUR, Mehr Infos >>

PLC Immobilien-Bewertung

Sie wollen in Immobilien investieren? Dann ist das PLC- Immobilienbewertungs-Tool genau richtig für Sie!

Mit diesem Tool kalkulieren Sie ganz einfach alle Kosten des Immobilienkaufs mit ein und sehen Ob Sie einen positiven Cash Flow generieren können. Weiterhin bietet unser Tool eine Prognose zur Wertsteigerung und der Aufstellung Ihres Vermögens für die kommenden Jahre. Zum Shop >>

Software-Tipp

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >> Software-Tipp

Reisekostenabrechnung leicht gemacht. Erstellen Sie einfach und übersichtlich Reisekostenabrechnungen von Mitarbeitern mit diesem Excel-Tool. Automatische Berechnungen anhand von Pauschalen, durckfähige Abrechnungen und einfache Belegverwaltung. Mehr Infos >>

TOP ANGEBOTE

|

|

RS Rückstellungsrechner XL: |

|||

| Die optimale Unterstützung bei Ihren Jahresabschlussarbeiten | ||||

|

|

RS Einkaufs-Verwaltung: | |||

|

Erstellung und Verwaltung von Aufträgen und Bestellungen |

||||

|

|

RS Kosten-Leistungs-Rechnung: | |||

|

RS-Plan

RS-Plan - Unternehmens- planung leicht gemacht:

RS-Plan - Unternehmens- planung leicht gemacht: Erstellen Sie mit RS-Plan Ihre Unternehmensplanung professionell. Automatische Plan-GuV, Plan-Bilanz, Plan- Kapitalflussrechnung und Kenn- zahlen. Preis: 119,- EUR mehr Informationen >>

Excel-Training und -Auftragsarbeiten

Wir bieten Ihnen:

- individuelle Excel-Schulungen für Ihre Mitarbeiter (online ohne Reisekosten!)

- lfd. Lösung von Excel-Problemfällen per Telefon/Online-Support

- Anpassung bzw. komplette Neuerstellung von Excel-Tools

Premium-Mitgliedschaft

Erhalten Sie Zugriff auf Premium-Inhalte von Controlling-Portal.de und Rechnungswesen-Portal.de. Aktuelle und ständig erweiterte Fachbeiträge, ausgewählte sonst kostenpflichtige Excel-Vorlagen. Verschaffen Sie sich hier einen Überblick über unsere Premium-Inhalte.Der Beitrag beträgt nur einmalig 119,- EUR inkl. MwSt. für ein Jahr Laufzeit (Kein Abonnement!).Weitere Informationen >>